税務署から「扶養控除等の見直しについて」というお尋ねが届くことがあります。

これは、昨年の年末調整で、特定の従業員が扶養控除や配偶者(特別)控除を誤って受けていませんか?という問い合わせになります。対応方法について、ご紹介します。

扶養控除、配偶者控除が受けられる給与収入

扶養控除、配偶者(特別)控除を受けるためには、給与収入の上限があります。

- 配偶者(特別)控除を受けるには、従業員本人の給与収入と配偶者の給与収入

- 扶養控除を受けるためには、扶養親族の給与収入

に上限があります。

税務署からお尋ねが届いたときは、配偶者または扶養親族の給与収入が上限を超えているのに、配偶者(特別)控除または扶養控除を受けていた、ということがほとんどです。

配偶者または扶養親族の給与収入が、年末調整書類に記入した給与収入より多かった、ということになります。

要因として、次のようなことがあります。

- 従業員が、年末調整書類に記入する配偶者または扶養親族の給与収入は見積りです。

その年の年末になってみると、見積りの給与収入より多かったということもあります。 - 従業員が、配偶者や扶養親族の給与収入を把握していなかった。

配偶者または扶養親族が2カ所以上で働いていると、合計の給与収入を把握しにくいというケースが多いようです。

扶養控除を受けられる扶養親族の給与収入の上限は103万円です。

配偶者(特別)控除を受けられる配偶者の給与収入の上限が2018年から増えました。

そのため、扶養親族の給与収入の上限も増えた、と勘違いしているときもあります。

扶養親族の給与収入が103万円を超えると、扶養控除は受けれなくなります。

従業員に確認して、年末調整をやり直す

税務署からのお尋ねを受け取った後の対応は、次のようになります。

- お尋ねに記載がある従業員に確認

配偶者または扶養親族の源泉徴収票などを見せてもらい、給与収入を確認します。 - 配偶者(特別)控除、扶養控除を受けられる給与収入の上限を超えていたら、その従業員の年末調整をやり直します。

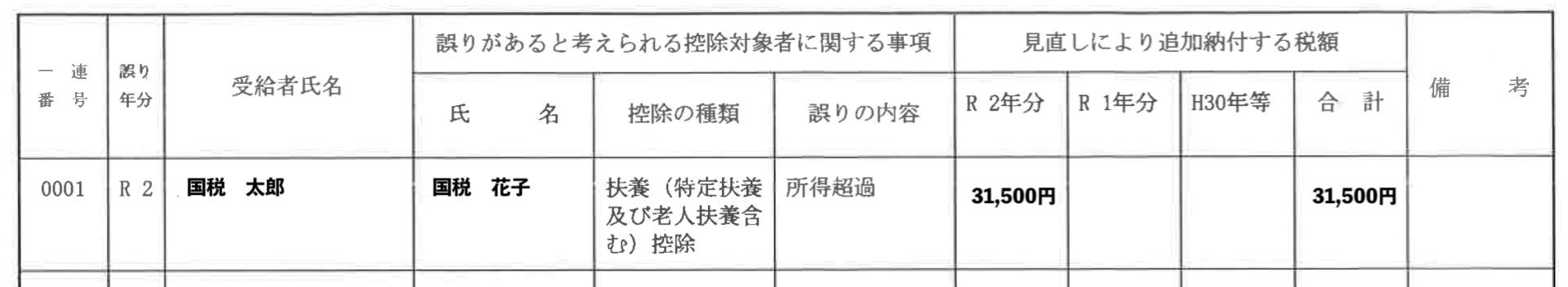

- 年末調整をやり直して算出した「年調年税額」から、修正前の「年調年税額」を引いた金額が、追加で納税する金額になります。

例えば、年末調整をやり直して算出した金額が、115,700円、修正前の金額が84,200円のときは、115,700円 ー 84,200円 = 31,500円を追加で納税する金額になります。

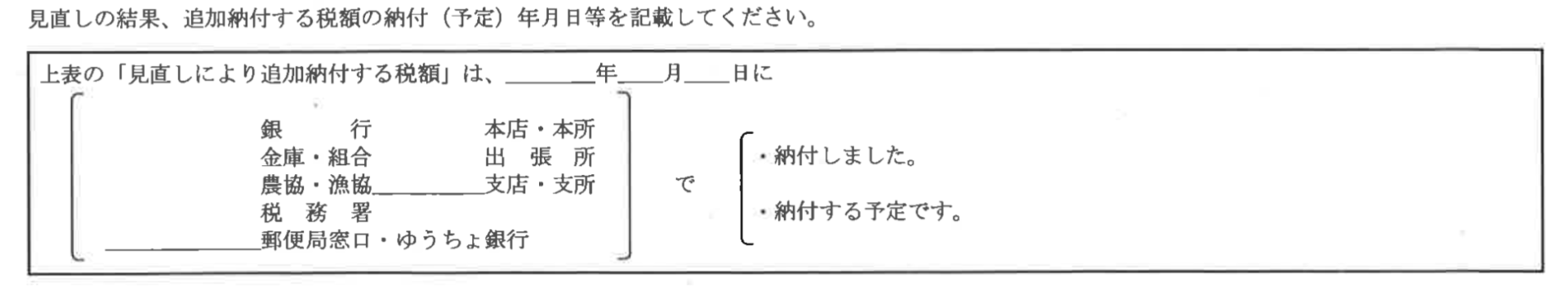

回答書に追加で納税する金額を記入して、回答書を税務署へ提出します。 用紙の下の納付する金融機関、納付日も記入しましょう。

用紙の下の納付する金融機関、納付日も記入しましょう。

- 通知書に同封されていた納付書で、追加の納税をします。ダイレクト納付の手続きをしていればダイレクト納付でも納税できます。その場合、摘要欄に「扶養控除等是正分」と入力します。

- 従業員には追加の納税額を連絡して、修正後の源泉徴収票を渡します。

- 従業員から追加の納税額を徴収します。通常は、次の給与から引いて徴収することが多いです。

住民税の給与支払報告書も出しておく

配偶者(特別)控除または扶養控除の適用が受けれなくなり所得税が増えると、住民税も増えます。税務署から市区町村へ連絡が行き、住民税の追加納税の通知書も後日届くのですが、届くのはかなり後になります。

住民税は、1年分の住民税を6月から5月の12回に分けて給与から引きます。

市区町村からの通知書を待っていると、通知書が届いてから増額後の金額を給与から引くかたちなります。増額分が後ろに寄ることになります。

市区町村から通知書が来る前に、会社が修正した給与支払報告書を提出すると、市区町村からの通知書が早く届きます。このタイミングで、修正した給与支払報告書を提出しておくことをおすすめします。

【あとがき】

チューリップの球根をもらいました。植えるために土を買いました。チューリップ用の土というものがあるんですね。初心者にとっては、限定されていると買いやすいです。

用紙の下の納付する金融機関、納付日も記入しましょう。

用紙の下の納付する金融機関、納付日も記入しましょう。