会社員の方が、上場していない株式を売却するときがあります。

自分から売ろうとしなくても、他の株主から売ってほしいと言われるときもあるでしょう。

株式を売却したときは確定申告が必要となる場合があります。

確定申告が必要なとき

確定申告が必要なのは、売却して利益が出たときです。

利益は、売却したときの売買価格から、その株式を買ったとき(または出資したとき)の価格を引くとプラスになったときです。確定申告は、株式を売却した年の翌年2月16日から3月15日に行います。

売却したときの売買価格から、その株式を買ったとき(または出資したとき)の価格を引くとマイナスになったとき(損が出た場合)は、確定申告をする必要がありません。

上場株式の場合は、売却して利益がでても特定口座なら確定申告をする必要はありません。

(利益が出ている特定口座と損失が出ている特定口座を相殺するときは確定申告が必要です)

上場していない株式の場合は、売却して利益が出たら確定申告が必要です。

かかる税金は利益の20.315%

株式を売却して利益が出たときに、その利益に対して税金がかかります。

税金は、利益の20.315%(所得税15.315%、住民税5%)になります。

例えば、1株10,000円で買って持っていた200株を、1株20,000円で売却することになったときをみてみましょう。

売却収入は、20,000円✖️200株=4,000,000円

買ったときの価格は、10,000円✖️200株=2,000,000円

利益は、4,000,000円 - 2,000,000円 = 2,000,000円 になります。

この2,000,000円に税金がかかります。

税金は所得税と住民税を合わせて、2,000,000円✖️20.315%= 406,300円 になります。

税金を支払う時期

税金を支払う時期と方法は、所得税と住民税で違います。

所得税は、売却した年の翌年3月15日までに、確定申告で自分で税金を計算して自分で支払います。

住民税は、確定申告をすることによってお住まいの市区町村にその情報が伝わります。

売却した時の翌年6月以降に、給与から天引きか、お住まいの市区町村から届く通知書をもとに自分で支払います。

買主が発行会社の場合の注意点

買主が売却した株式の発行会社のときは、株式を売却して振り込まれた金額の中に配当が含まれている場合もあります。

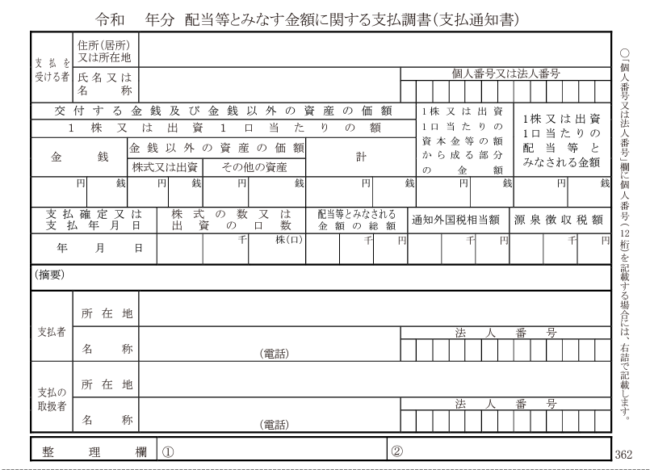

そのような場合は、買主の会社から次のような書類が送られてくるはずです。

この場合、株式の売却収入だけではなく、配当収入もあります。

配当収入は、給与と合算して税金を計算します。

税率は所得税、住民税を合わせて15.315%〜55.945%になります。

給与収入が多い人ほど税率が高くなります。

会社員の人は普段確定申告をしない人がほとんどです。

上場していない株式を売却したときは、税理士に相談してみましょう。