個人事業主の人が、事業で使っている車を廃車にしたとき、残っている金額はどうなるのか?

廃車にしたとき、残っている金額はその年の経費になります。

残っている金額は経費になる

「事業車を廃車にする予定です。

確か、前年分の青色決算書に、残っている金額があったけど、その金額ってどうなりますか?」

という質問を受けることがあります。

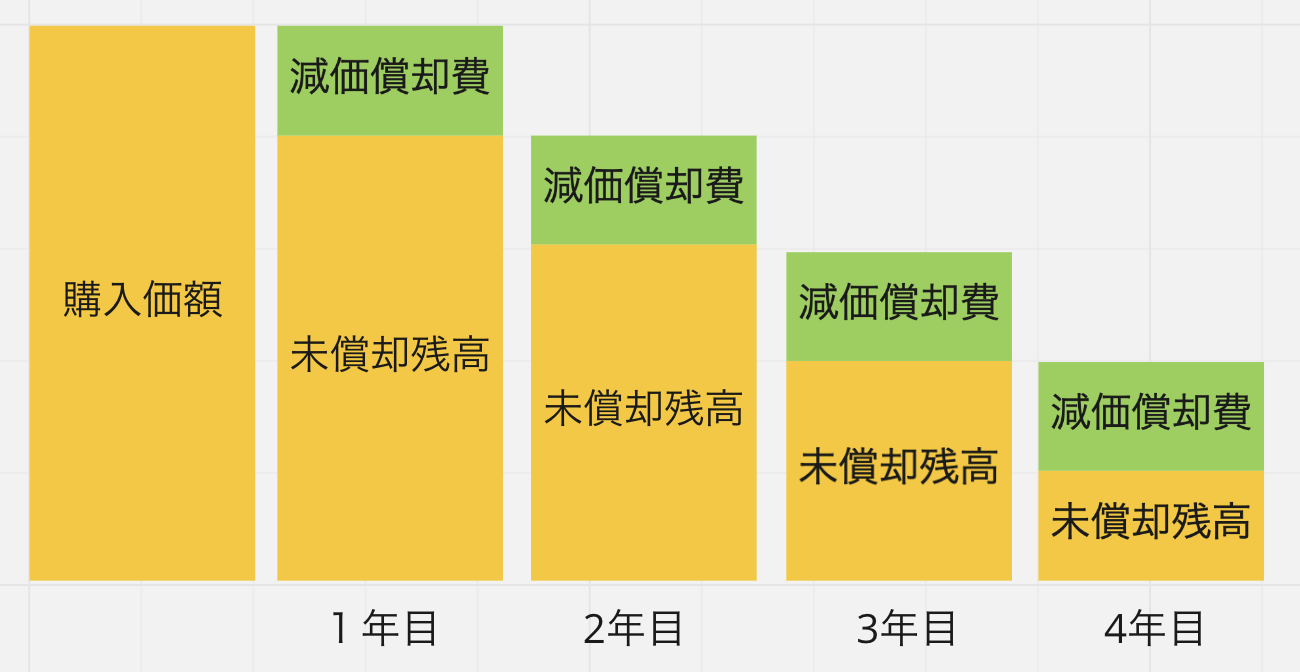

事業車を購入したとき、その年に、購入価額全額を経費にすることはできません。

購入価額を、耐用年数という一定の年数で按分して、毎年、減価償却費という経費にしていきます。

減価償却していない部分は、未償却残高といいます。

確定申告で作成している、青色決算書の3ページ㋦未償却残高というところで、金額を確認できます。

廃車にしたとき、残っている金額はどうなるのか?

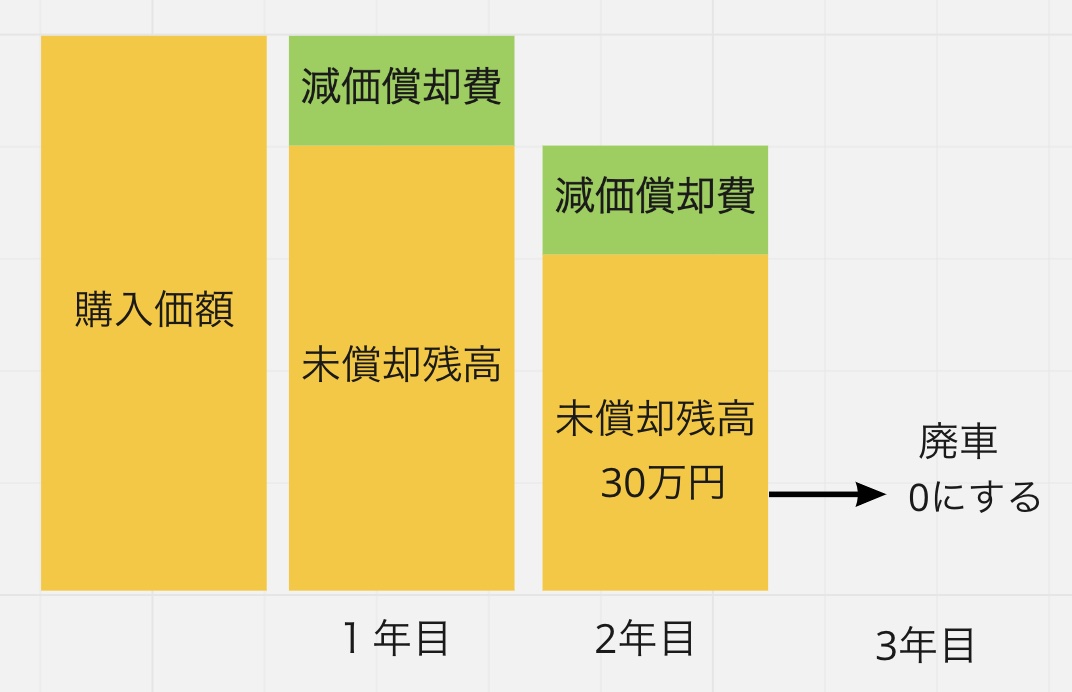

例えば、前年分の青色決算書で、未償却残高が30万だった事業車を、今年廃車にしたとします。

30万円を、全額経費にして、未償却残高を0(ゼロ)にします。

(経費にする勘定科目科目は、固定資産除却損や雑費などを使います。)

車があるときは、毎年、減価償却費で、経費にしていきますが、

廃車にしたときは、残っている金額を、廃車した年に、全額経費にします。

下取りしたときは売却になる

廃車ではなく、下取りしたときは、処理が違ってきます。

下取りというと、新しく買う車の値引きというイメージですが、旧い車の売却になります。

下取りをしたときは、総合譲渡という所得区分になり、事業所得とは別の区分で計算します。

下取り価格と、残っている金額(未償却残高)を比べて、

- 残っている金額(未償却残高)の方が少なかったら、利益

- 残っている金額(未償却残高)の方が多かったら、損失

になります。

利益が出た場合は、その利益には50万円まで税金がかかりません。

損失が出た場合は、その損失を事業所得の利益から引くことができます。(※)

事業所得に利益が出ていたら、結果として、事業所得の経費にしたことと、同じになります。

(※)他に総合譲渡があり、利益が出ていたら、まずその利益と相殺します。